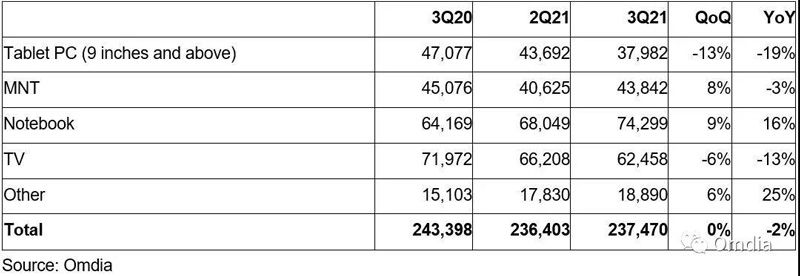

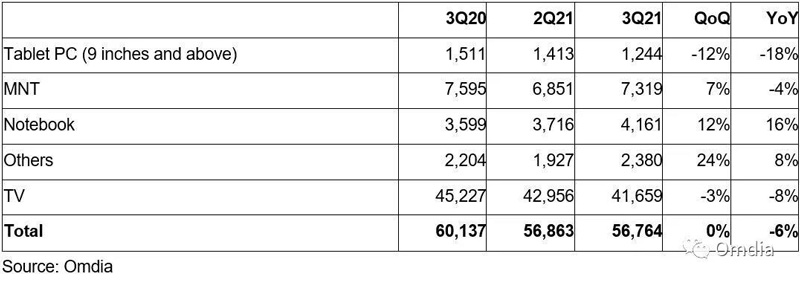

Omdia의 Large Display Panel Market Tracker — 2021년 9월 데이터베이스에 따르면 2021년 3분기의 예비 조사 결과에 따르면 대형 TFT LCD의 출하량은 표 1과 2에서 볼 수 있듯이 2억 3,700만 개와 5,680만 제곱미터에 달했습니다.

이는 강한 계절적 수요에도 불구하고 출하량이 전분기 대비 균일했으며 전년 동기 대비 감소했습니다.9인치 이상의 태블릿과 LCD TV 패널의 출하량이 분기에 크게 감소했습니다.

9인치 이상 태블릿용 디스플레이 패널 출하량은 전월 대비 13%, 전년 동기 대비 19% 감소했으며 출하 면적은 전월 대비 12%, 전년 동기 대비 18% 감소했다.LCD TV용 디스플레이 패널의 출하량은 전월 대비 6%, 전년 동기 대비 13% 감소했고 출하 면적은 전월 대비 3%, 전년 동기 대비 8% 감소했다.대조적으로, 노트북 컴퓨터용 LCD 패널에 대한 수요는 여전히 강력하여 출하량이 Q/Q 9% 및 Y/Y 16% 증가했으며 면적별 출하량은 Q/Q 12% 및 Y/Y 16% 증가했습니다.

LCD 데스크톱 디스플레이 패널의 출하량은 노트북만큼 좋지 않다. 출하량과 출하 면적은 전월 대비 각각 8%와 12% 증가했지만 두 출하량은 여전히 전년 동기 대비 감소했다.

표 1: 2021년 3분기 대형 TFT LCD 출하량 예비조사 결과(천 대)

<표 2> 2021년 3분기 대형 TFT LCD 출하면적 예비조사 결과(만㎡)

태블릿 디스플레이 패널 출하량 감소는 소비자 수요 둔화가 크게 작용했다.엔터테인먼트 및 교육 목적의 태블릿에 대한 소비자 수요는 팬데믹 기간 동안 계속 강세를 보였습니다.그러나 최근 대부분의 소비자가 이미 태블릿을 구매했기 때문에 수요가 약해지고 있습니다.태블릿에 대한 비즈니스 수요는 증가하고 있지만 여전히 노트북에 대한 수요보다 낮습니다.

대신 많은 기업이 데스크탑을 랩탑으로 교체하려고 함에 따라 랩탑에 대한 비즈니스 수요가 높기 때문에 랩탑용 디스플레이 패널에 대한 수요는 여전히 강력합니다.그러나 노트북 단말기에 대한 소비자 수요는 소폭 감소했습니다.노트북 디스플레이 패널의 출하량도 2021년 3분기에 두 자릿수 분기 및 전년 동기 대비 성장을 기록했습니다. 이는 14인치 이상 크기에 집중된 노트북에 대한 상업적 수요 증가 덕분입니다.비즈니스 수요는 11.6인치 크롬북과 같은 더 작은 화면에 집중된 소비자 수요(특히 어린이 홈 스쿨링)의 감소를 상쇄합니다.

LCD 데스크탑 디스플레이 패널 출하량 및 면적은 순차적으로 계속 증가했지만 전년 대비 감소했습니다.노트북 디스플레이 패널과 마찬가지로 LCD 데스크톱 디스플레이 패널에 대한 소비자 수요는 감소한 반면 기업 수요는 증가했습니다.일반적으로 데스크톱 디스플레이에 대한 비즈니스 수요는 소비자 수요보다 강합니다.팬데믹 기간에도 가정에서 일하고 집에서 공부하는 홈 엔터테인먼트를 위한 데스크탑 디스플레이에 대한 소비자 수요는 강력합니다.

그러나 점점 더 노트북이 데스크탑과 데스크탑 모니터를 대체하고 있습니다.노트북 디스플레이 패널과 달리 상업적 요구 사항은 데스크톱 디스플레이의 크기 마이그레이션을 제한합니다.탁상용 디스플레이의 소비자 시장은 대형 디스플레이(27인치 이상) 및 고급 게임용 디스플레이의 출하량을 증가시켰습니다.그러나 상업용 시장은 19인치에서 24인치 사이의 화면 크기를 가진 저렴한 저가형 모니터를 필요로 합니다.

LCDTV 패널 출하량은 단위 및 면적 순으로 나타났고, 전년 동기 대비 감소했다.팬데믹 기간 동안 LCD TV 디스플레이 패널의 가격이 급격히 상승하여 LCD TV의 가격이 상승했습니다.그럼에도 불구하고 소비자들은 특히 선진국에서 수요를 억제하고 끌어들이기 때문에 LCD TV를 계속 구매하고 있습니다.텔레비전 및 디스플레이 패널의 핵심 부품 부족과 글로벌 물류 지연으로 인해 소매업체와 브랜드는 재고를 찾았습니다.그러나 LCD 패널 구매자는 2021년 3분기에 디스플레이 패널 구매를 줄이며 최종 시장의 LCD TV에 대한 수요가 점차 약해지면서 디스플레이 패널 제조업체에 가격 압력을 가하고 있습니다.이에 따라 디스플레이 패널 제조사들은 3분기 중반부터 LCD TV 공장 가동률을 줄이기 시작했다.LCD TV 패널 가격은 3분기부터 자유롭게 하락하기 시작했고 4분기에도 계속 하락할 것이다.

LCD TV 패널 가격 하락과 대형 TFT LCD 출하량 감소로 2021년 3분기 매출은 전년 동기 대비 24% 증가했지만 매출은 1% 감소했다.디스플레이 패널 제조업체는 발병이 시작된 지 1년이 넘은 2021년 2분기까지 디스플레이 패널 가격이 더 높았던 것으로 보입니다.그러나 3분기부터 소매업체와 브랜드가 재고를 완성하면서 최종 시장 수요가 둔화되면서 강한 가격 압박에 직면했습니다.LCD TV 디스플레이 패널 가격이 하락하기 시작하면 LCD 데스크톱 디스플레이 패널 가격도 곧 따라옵니다.

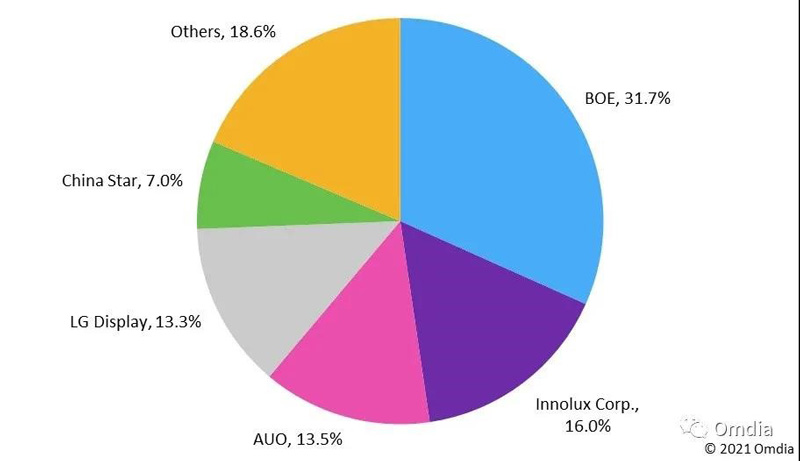

2021년 3분기 중국 본토 공급업체는 출하 대수 및 출하 면적에서 각각 49% 및 57%의 가장 큰 몫을 차지했습니다.

아래 <표 1>과 같이 3분기 대형 TFT LCD 출하량 중 중국 본토 벤더가 가장 큰 비중을 차지했다.BOE가 32%로 1위, Innolux가 16%, AU Optronics가 13%로 뒤를 이었습니다.중국 본토의 디스플레이 패널 제조업체는 대형 TFT LCD 출하량의 49%를 차지했으며 대만이 31%를 차지했습니다.국내 디스플레이 패널 업체들은 TFT LCD 생산을 확대했지만 3분기 점유율은 14%를 유지했다.대형 TFT LCD 출하량에서도 BOE가 27%로 3분기 점유율 1위를 차지했고 CSOT가 16%, LG디스플레이가 11%로 뒤를 이었다.대형 TFT LCD 출하량의 57%를 중국 디스플레이 패널 업체가 차지했고 대만이 22%, 한국이 13%를 차지했다.

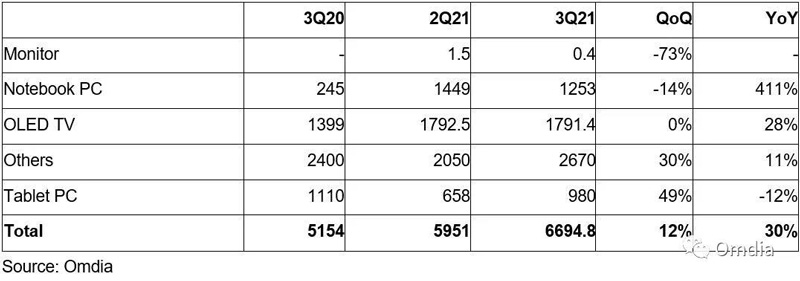

대형 OLED 디스플레이 패널 출하량 두자릿수 성장 지속

옴디아의 2021년 3분기 예비조사 결과에 따르면 대형 OLED 출하량은 전년 동기와 전분기 대비 두 자릿수 성장했다.OLED 노트북용 디스플레이 패널 출하량은 삼성디스플레이가, OLED TV용 패널 출하량은 LG디스플레이가 주도했다.팬데믹 기간 동안 사람들은 고급 제품에 더 많은 돈을 쓰고 싶어하기 때문입니다.2021년 3분기 전체 대형 OLED 출하량의 78%를 한국 디스플레이 패널 제조사가 차지했고, 중국 디스플레이 패널 제조사가 22%를 차지했다.2021년 3분기에는 LG Display가 OLED TV 디스플레이 패널 출하량의 100%를 계속 차지한 반면 Samsung Display는 노트북용 OLED 디스플레이 패널 출하량의 100%를 차지했습니다.2021년 2분기 전체 대형 OLED 출하량 중 한국 디스플레이 패널 제조사가 88%, 중국 디스플레이 패널 제조사가 12%를 차지했다.그러나 2021년 3분기에는 중국 디스플레이 패널 제조업체와 Everdisplay Optronics Co., Ltd가 59%로 OLED 태블릿 디스플레이 패널 출하량에서 가장 큰 점유율을 차지했으며 Samsung Display가 그 뒤를 이었습니다.같은 분기에 Tianma는 다른 애플리케이션용 OLED 디스플레이 패널 출하량의 34%를 차지했습니다.요컨대 중국 디스플레이 패널 업체들이 대형 OLED 디스플레이 패널 출하량에 대한 침투율을 높이고 있다.

<표 2> 2021년 3분기 대형 TFT LCD 출하면적 예비조사 결과(만㎡)

게시 시간: 2021년 11월 23일